1912年,杜邦公司的一名銷售人員布朗向公司管理層遞交了一份有關公司運營效率問題的報告,該報告提出“要分析用公司用自己的錢賺取的利潤率”的論點,并且他將這個指標拆解為三部分內容:1.公司業務有沒有盈利?2.公司資產使用效率如何?3.公司債務負擔有沒有風險?

這份報告中體現的分析方法就是現在被廣泛應用的“杜邦分析法”,而創新的論點便是備受推崇的凈資產收益率(ROE)指標。

什么是ROE呢?

ROE=凈利潤/凈資產

比如:小白開一家飯店,總共花了50萬元,一年后繳完稅賺了10萬元,那么小白公司的ROE=10萬/50萬=20%,如果小白公司存在負債2萬,需要在凈利潤中扣除,再重新計算,即小白公司的ROE=(10萬-2萬)/50萬=16%。

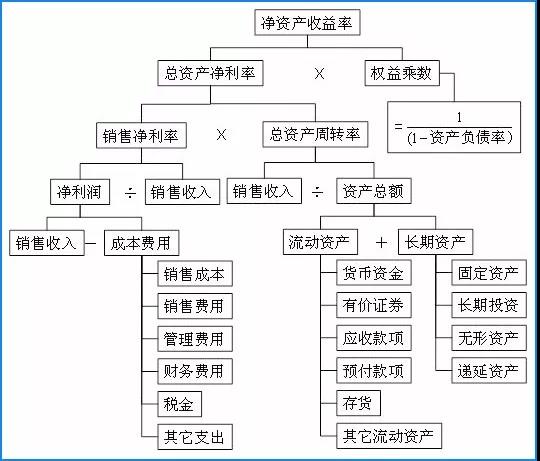

但ROE的絕對高低并不能完全反映企業的賺錢能力,通過杜邦分析法將ROE分解,影響ROE的三個主要因素:凈利潤率、資產周轉率、權益乘數。

ROE=凈利潤率*資產周轉率*權益乘數

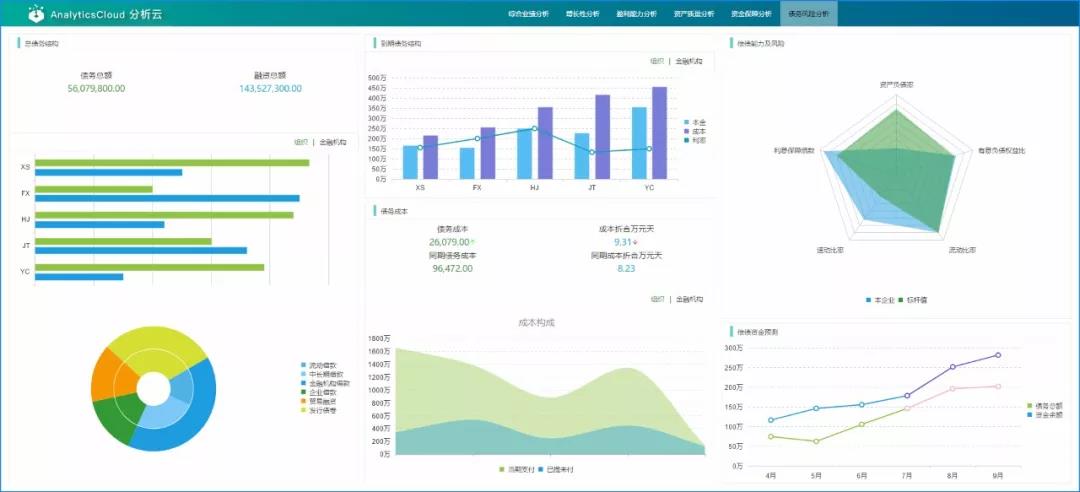

分析云-盈利能力分析

②資產周轉率=營業收入/總資產,主要反映公司所有資產從投入到產出的流轉速度,指標越高,銷售能力越強,資產利用效率越高;

分析云-資產質量分析

③權益乘數=總資產/股東權益,主要反映企業的負債程度,資本撬動能力越大,公司財務風險也隨之增加。

分析云-債務風險分析

企業在做財務分析時,不僅要觀察ROE,還要分析ROE背后的三大因素,這樣才能做出正確的決策。

致遠分析云,值得企業擁有!